HASH GAME - Online Skill Game GET 300

从国内发展现状来看,行业规模扩张成效显著。据国家能源局数据,截至2025年6月底,全国累计发电装机容量突破36.5亿千瓦,同比增长18.7%;其中风电累计装机容量达5.7亿千瓦,同比增长22.7%,占全国累计发电装机容量的15.62%。受国家发改委、国家能源局1月底联合发布的《关于深化新能源上网电价市场化改革促进新能源高质量发展的通知》等政策激励,上半年风电行业出现抢装热潮,全国风电新增并网装机容量达51.39GW,同比大幅增长98.88%,占可再生能源新增装机量的19.21%。鉴于2024年风电招标量呈现大幅增长的态势,行业普遍预测装机量也将迎来显著上升,其中中国可再生能源学会风能专业委员会(CWEA)预测,2025年中国风电新增装机量将突破100GW,市场扩容趋势明确。

国家政策层面发布多项风电行业政策为行业发展注入持续动力。2025年2月,国家能源局印发《2025年能源工作指导意见》,明确2025年全国发电总装机需达36亿千瓦以上、新增新能源发电装机2亿千瓦以上,并提出推进“沙戈荒”大型风电光伏基地、海上风电项目等重点工程建设,为风电产业布局提供了方向指引。2025年6月,财政部发布《下达2025年可再生能源电价附加补助地方资金预算的通知》,其下达2025年可再生能源电价附加补助地方资金41.9亿元,重点投向内蒙古、云南、新疆等风电资源富集区域,直接强化了项目资金保障。此外,《风能北京宣言》提出2025-2030年风电装机总量有望达800GW,意味着“十五五”期间全国风电年新增装机量有望稳定在100GW以上,长期增长路径已然清晰。在政策与市场的双重驱动下,风电行业将持续释放发展潜力,为我国能源结构转型与可持续发展提供核心支撑。

我国航空航天领域近年来的迅猛发展,为航空零部件制造行业带来了广阔的市场空间。民航运输、通用航空以及低空经济的蓬勃兴起,形成了多维度的需求场景,为行业内企业创造了新的发展机遇。根据中国商飞发布的《中国商飞公司市场预测年报(2024-2043)》,2043年全球客机保有量预计将达到48931架;2024-2043年期间,中国各类型客机交付量预计达9336架,占全球同期交付总量的21.3%,对应市场价值约1.4万亿美元。这一数据表明,中国航空市场有望成为全球最大的单一航空市场,为航空零部件制造产业提供长期且稳定的需求支撑。

作为行业发展的新动能,低空经济正呈现快速增长态势。自2024年初“低空经济”首次被写入国务院政府工作报告以来,国家层面持续强化相关政策支持。随后,四部门联合印发《通用航空装备创新应用实施方案(2024-2030年)》,为低空经济发展提供了明确的路径指引:到2027年,显著提升通用航空装备供给能力和产业创新能力,建立完善的基础支撑体系,形成良性发展的产业生态;到2030年,建立起高端化、智能化、绿色化的通用航空产业发展新模式,推动产业全面融入生产生活各领域。其中,以无人化、电动化为技术特征的新型通用航空装备将在城市空运、物流配送、应急救援等领域实现商业应用,满足工农作业需求的低空生产作业网络将实现安全高效运行,成为拉动低空经济增长的强大引擎,最终形成万亿级市场规模。根据《国家立体交通网络规划纲要》发展目标及民航局预测,2025年我国低空经济市场规模将达到1.5万亿元,2035年更有望攀升至3.5万亿元。

燃气轮机性能优越,广泛应用于石油化工、航空、舰船等领域。目前,发电是其主要应用领域,下游应用占32%;其次是油气领域,占29%;舰船等其他领域占39%。在“碳达峰、碳中和”目标的推动下,燃气轮机的市场应用获得进一步促进。2024年,全国燃气轮机市场规模已突破660亿元。不过,与国外相比,我国在重型燃气轮机制造技术以及天然气发电占比方面仍有提升空间。从全球市场来看,2024年规模达269.9亿美元。随着全球数据中心规模持续扩大,AI模型训练等场景对计算资源消耗剧增,电力需求大幅攀升,这直接带动了燃气轮机的销售。基于此,预计到2030年全球燃气轮机市场规模将增长至350亿美元。

石油装备行业的景气度主要受油气勘探开发投资及工程技术服务市场的影响,而这些因素又与全球能源需求、石油价格的波动以及全球经济发展等因素密切相关。根据中国石油集团经济技术研究院发布的《2024年国内外油气行业发展报告》显示,2024年全球油气勘探开发投资约为5538亿美元,同比减少2.5%,是4年来首次下降。全球工程技术服务市场规模约为3161亿美元,同比增长3%。2024年国际大石油公司油气产量回升,平均油气产量同比增长超过6%,扭转了2019年以来下滑趋势。全球石油装备市场未来3-5年,技术创新将驱动智能化、绿色化装备需求增长,应用领域向深海、超深海及非常规油气拓展带来增量,新兴市场能源需求及装备更新换代也将创造较大的市场空间。

公司全面推行“精益生产+智能制造”模式,通过均衡生产、快速换模、全面预防性维护(TPM)、全面质量管理(TQM)、价值流分析、5S等精益生产工具,实现“单件流”和“拉动生产”。同时,公司以精益生产要求为基础,通过物联网、MES和ERP系统对生产管理流程进行固化和数据信息化,在制造核心工序全面推行自动化生产,并集成防呆装置和在线检测,打造国内紧固件行业领先的“智能制造”工厂,提升产品质量一致性,提高生产效率,控制生产成本,满足客户快速交付需求。

(四)市场地位公司作为国家级高新技术企业,经过多年深耕,在风电紧固件的设计与制造领域积累了深厚的技术实力和丰富的实践经验。依托精湛的工艺技术、卓越的产品质量、高效的交付能力及专业的客户服务,公司已形成显著的核心竞争优势,赢得国内外知名客户的广泛认可。目前,公司产品已覆盖国内外众多知名风机设备制造商、业主及EPC总承包商,市场占有率连续多年稳居行业前列。这一市场表现充分印证了公司在风电紧固件领域的领先地位,也彰显出公司在风电紧固件领域的强大市场影响力与长期发展韧性。

(五)报告期经营概述报告期内,公司实现营业收入11.65亿元,同比增长81.42%,实现扣除非经常性损益后归属于母公司的净利润2959.64万元,同比增长156.93%。公司业绩大幅上升,主要系我国风电新增并网装机量大幅增长,风电行业景气度持续上行,下游客户需求旺盛,公司风电紧固件销量大幅上升。2024年下半年风机招标价格企稳回升,风电整机厂商盈利能力提高,公司为保证自身合理盈利,与客户协商对部分产品实施了价格调整,推动销售单价上涨。在成本端,报告期内钢材市场价格下行,公司原材料采购成本有所下降;此外,公司通过提高设备自动化水平,优化生产工艺,推行精益管理等方式,提高生产效率,降低直接人工,减少机物料消耗,降低单位产品生产成本。

(一)技术积累及研发创新优势公司始终坚持以市场需求为导向,围绕智能制造转型升级战略,在工艺创新、成本控制、品质提升、效率优化以及生产环境改善等领域开展研发。公司在热处理、金属塑性成形、机械加工及表面涂覆等关键工艺领域持续投入,现已形成包括热挤压成型智能控制、智能深孔钻削、数控自动化车削以及深孔喷涂防腐等在内的多项核心技术。截至2025年6月末,公司累计获得授权专利75项,其中发明专利38项、实用新型专利42项,软件著作权24项,主导参与制订国家标准8项、行业标准2项。此外,公司还独立开发了“飞沃信息化管理平台”,以进一步提升生产线的自动化和智能化水平。

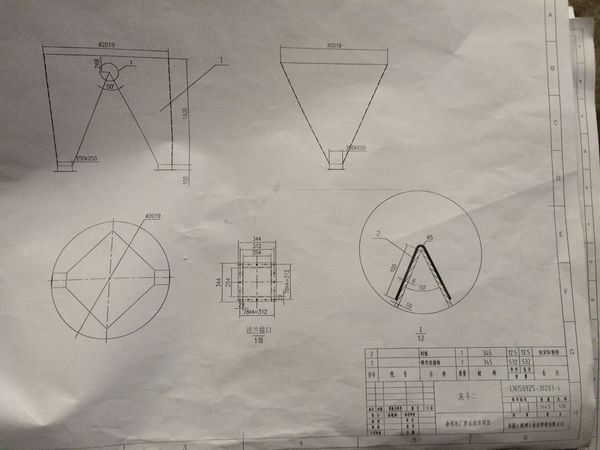

(三)技术工艺优势公司生产的风电紧固件强度主要为10.9级,部分螺栓已达12.9级、14.9级,覆盖逾百种规格型号以及陆上、海上等各类使用场景。公司在注重技术创新、知识创新的同时,也始终致力于提升工艺水平、提高产品性能,不断向“制造智能化”、“产品精细化”、“管理高效化”方向发展。公司全面推行“精益生产”模式,通过智能化、自动化设备改造传统紧固件制造业,自主研发设计了自动化、智能化的生产线及飞沃智能制造监控系统,开发应用先进的生产信息化管理系统和全自动智能检测系统,运用工业机器人进行关键工序智能化改造,在制造核心工序全面推行自动化生产,打造国内紧固件行业领先的“智能制造”工厂,大幅提升自动化水平并带动生产效率、良品率的提升。报告期内,公司在部分厂区已成功推行3P工厂级设计革新,推动产品的生产流程由单工序工作流向全工序单件流转变,提升产品生产效率和人均产出。在非风电领域,公司已拥有完备的航空零部件高精密机械加工、钣金焊接、热表处理、无损检测等多种工艺能力,并配备了高等级实验室。

(五)品牌与客户资源优势公司凭借优质稳定的产品质量、高效快速的交付能力在业内树立起良好口碑和品牌形象,获得客户的广泛认可,公司主要客户均为国内外知名企业或上市公司,包括中车株洲、远景能源、明阳智能、三一重能、中材科技、GE、TPI等国内外领先的风电叶片、风电整机制造商及风电场建设商、运营商等,产品成功应用于国内、国际多项大型风电项目。一般而言,客户在选择合适的供应商后,会倾向于保持稳定的合作关系,因此产品替代性相对较低。为了持续增强市场竞争力,公司积极投入技术研发和创新,不断提升产品的性能和质量优势,并扩大规模交付能力,从而进一步巩固与客户的合作关系,并增强客户黏性。

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。如该文标记为算法生成,算法公示请见 网信算备240019号。